Na bijna twee maanden oorlog is de Europese Unie toe aan haar vijfde sanctieronde tegen Rusland. Boden de eerste vier pakketten onvoldoende soelaas? En zo ja, waarom? Of is het toch complexer. Hubert Smeets zoekt naar antwoorden.

Illustratie Pigg999

Door Hubert Smeets

In de zesde week van de oorlog tegen Oekraïne moest de Russische regering voor 649 miljoen dollar aan rente en aflossing op twee buitenlandse schulden betalen. Maar toen de deadline naderde, kon ze haar dollars niet kwijt, omdat de buitenlandse banken die in het verleden dit soort overboekingen altijd verzorgden, het betalingsverkeer met Rusland wegens de internationale sancties hebben opgeschort. Moskou besloot daarom de schulden op de staatsobligaties in roebels af te lossen. Rusland bleef zodoende in gebreke. Weliswaar draaide minister Anton Siloeanov van Financiën de schuldvraag liever om, verwijzend naar zijn bereidheid om te betalen die helaas was gestrand op het westerse sanctieregime. Maar voor het Amerikaanse ratingbureau S&P was de betaling in roebels reden genoeg om de kredietwaardigheid van Rusland af te waarderen tot ‘selective default’.

In de zevende week van de oorlog tegen Oekraïne besloot de Centrale Bank van Rusland (CBR) om een paar teugels iets te laten vieren. Zo werden een aantal stringente beperkingen en extra belastingen op het aan- en verkopen van buitenlandse valuta wat afgezwakt. Russen met speciale valutarekeningen mochten medio april weer euro’s contact opnemen. Deze verlichting stelde niet bijster veel voor. De cashopname, net als bij dollarrekeningen, gemaximeerd tot € 10.000 per kalenderjaar en alles boven dit plafond zou alleen in roebels worden uitgekeerd. Maar het besluit op zichzelf leek een (politiek) gebaar van de CBR om te laten zien dat de bank de monetaire zaak onder controle heeft.

Paradoxale gebeurtenissen

Deze twee paradoxale ontwikkelingen – een nakende default en enkele monetaire versoepelingen – wijzen niet bepaald op een eenduidig effect van de sancties die Verenigde Staten, Canada, Europese Unie, Australië, Japan en enkele andere landen sinds het begin van Ruslands oorlog tegen Oekraïne hebben afgekondigd.

Waarom? Is het strategische concept van het Westen onjuist gebleken dat de sancties niet allemaal in één klap moesten worden afgekondigd maar moesten worden opgebouwd om Rusland de kans te geven concessies te doen? Zijn de sancties te halfhartig, omdat met name Duitsland, Nederland, Frankrijk en andere West-Europese landen zich uit eigenbelang niet in eigen vlees wilden snijden? Of zijn de critici van het sanctiebeleid te ongeduldig, omdat de maatregelen pas op langere termijn echt effect zullen sorteren?

Daniel Fried, de zogeheten ‘sanctie-tsaar’ van de voormalig Amerikaanse president Barack Obama (2013-2017), zei tijdens een lunch in Den Haag ooit: ‘Sancties werken niet totdat ze wel werken’. Het klopt als een bus, maar is ook een open deur.

Kern van de zaak is dat de economische strafmaatregelen niet als één geheel kunnen worden beoordeeld en ze ook niet één effect hebben. De sanctiepakketten zijn zowel voor het Westen als voor Rusland een terra incognita. Generalisaties over de gevolgen hebben daarom weinig zin. De sancties hebben specifieke effecten. Sommige doen zich snel voelen, sommige slechts op (middel)lange termijn. Per sector kunnen de consequenties verschillen.

Hieronder een paar voorbeelden.

Roebelkoers: theorie en praktijk

Een van de belangrijkste indicatoren voor de stand van de Russische economie was altijd de koers van de roebel. In de eerste dagen na het begin van de oorlog eind februari stortte de Russische munt in. Op het dieptepunt was de koers gedaald tot 135 roebel voor een dollar of 145 voor een euro. Ruim een maand later heeft de roebel zich hersteld op het vooroorlogse niveau van 80 respectievelijk 85 voor een dollar dan wel euro. Dit terugveren is ook een van de redenen voor de Centrale Bank van Rusland om de wisselbeperkingen iets te versoepelen en de bancaire rente te verlagen naar 17 procent, nadat die eerder in één klap was verhoogd van 9,5 naar 20 procent.

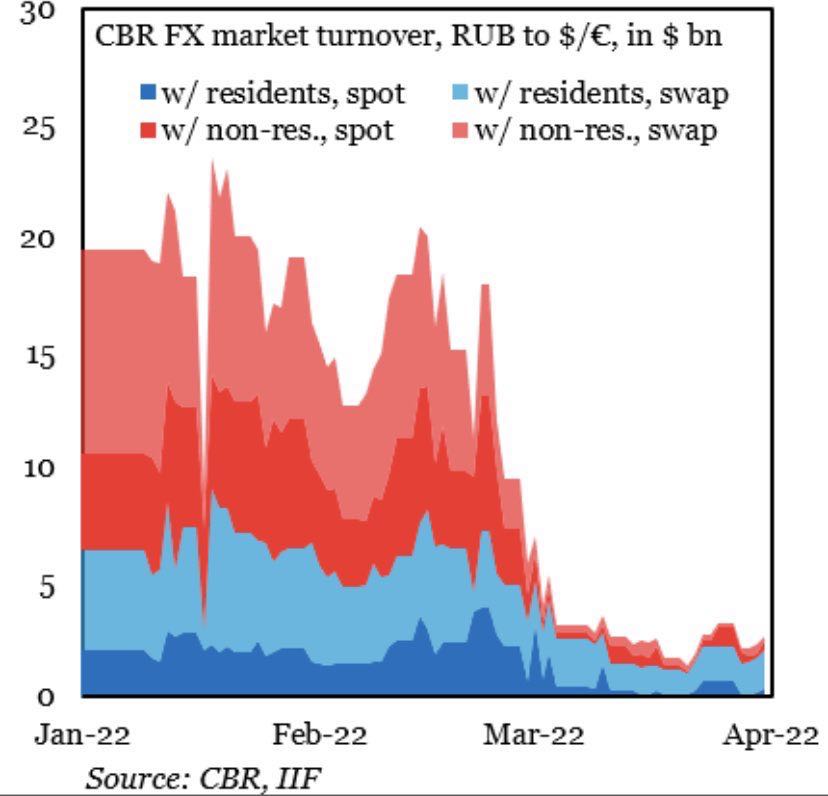

Maar dit herstel is op de keper beschouwd toch meer schijn dan werkelijkheid. Er is namelijk amper een gereguleerde vrije markt voor valutatransacties. Dat bleek in de eerste weken van de restricties die de CBR had opgelegd. De zogenaamde ‘spread’ tussen aan- en verkoop, zoals dagelijks gepubliceerd door de financiële website RBK, was toen ongekend groot. Voor een euro kreeg een Rus toen 90 à 95 roebel cash in handen. Omgekeerd moest hij/zij voor een euro in contanten 145 roebel betalen. RBK publiceert sinds enige tijd geen cijfers meer over de ‘spread’ in contante transacties. Volgens de CBR mag de spread tussen bank- en marktkoersen niet meer dan 2 roebel verschil bedragen. Wat de werkelijke spread is, is daarom alleen nog op de zwarte markt vast te stellen.

Dit enorme verschil van ongeveer 50 procent duidt erop dat valutahandelaren liever geen euro’s voor roebels wilden verkopen. Dat blijkt ook uit de omvang van de valutahandel. Die is sinds februari tot twintig procent van het vooroorlogse niveau gereduceerd.

Aandelenbeurzen

Daags na de Russische aanval klapten de Russische effectenbeurzen in elkaar. Dat was reden voor de financiële autoriteiten om ze meteen tijdelijk te sluiten. Eind maart mochten de beurzen weer (gedeeltelijk) open van de Centrale Bank. De aandelenkoersen herstelden zich daarna iets ten opzichte van het diepe dal van 24 februari. Maar anders dan met de valutakoersen klommen ze niet meer op naar het niveau van voor de oorlog. De index van Mosbirzja, een benchmarkt van in roebels genoteerde bedrijven, is afgelopen twee maanden gedaald van 3600 naar 2500 punten, kortom, een waardevermindering van ongeveer 30 procent. Het laagste punt van de Mosbirzja op 24 februari was 2000 punten. De indicator RTS, dat de koersen van 50 topondernemingen in dollars uitdrukt, liet een vergelijke val zien: van 1500 voor de oorlog naar 1000 punten nu, eveneens een daling van 30 procent. Het laagste punt van de RTS op 24 februari was 725 punten.

Gas en olie

Het verschil tussen olieprijzen voor Brent en Ural is enorm toegenomen. Van 0,59 dollarcent eind januari naar 34,91 medio april. Russische olie was altijd iets goedkoper dan Noordzee-olie, omdat ze door een hoger zwavelgehalte van een lagere kwaliteit is en daarom moeilijker en dus duurder is tot een hoogwaardig benzineproduct te raffineren. Door de boycot, die Verenigde Staten en ook de Europese Unie tegen Russische olie hebben afgekondigd, werd de markt voor Urals nog eens verkleind. De Russische exporteurs leken een markt in India te kunnen vinden. Maar ook die dreigt op te drogen nu India, toch decennia een belangrijke handelspartner van Rusland, onder Amerikaanse druk nou net Ural-olie uit een tender hebben gegooid, aldus het Britse persbureau Reuters. Deze prijsverschillen kunnen op iets langere termijn de oliewinning in Rusland gaan beïnvloeden. Ten eerste omdat Rusland te weinig opslagcapaciteit heeft om aardgas en olie op te slaan in afwachting van betere tijden. Ten tweede omdat een lage prijs voor Russische olie ze de investeringsmogelijkheden, toch al verslechterd door de financiële sancties, verder ondergraven.

Door de sancties en het wegvallen van afzetmarkten is de olieproductie in Rusland zelf noodgedwongen teruggeschroefd. In maart is de productie met 4 procent gedaald. Vicepremier Aleksandr Novak, verantwoordelijk voor energiepolitiek, verwacht voor april een daling met 4 tot 5 procent. Het Internationaal Energie Agentschap voorziet voor mei een verdubbeling van deze krimp. Mochten deze prognoses bewaarheid worden dan zal deze productiebeperking niet alleen leiden tot minder valuta-inkomsten voor de staats- en oorlogskas maar ook tot hogere benzine- en andere olie-gerelateerde prijzen in Rusland zelf.

Luchtvaart

Dat de Russische luchtvaartondernemingen lijden onder de sancties staat zo goed als vast. Aeroflot, UTair, Azur Air, Ural Airline, Pobeda en andere kleinere maatschappijen vlogen voor de oorlog met westerse vliegtuigen van Boeing en Airbus. Om fiscale en administratieve redenen hadden veel van deze carriers hun vloot geleased bij SMBC Aviation Capital en andere leasefirma’s in Ierland. Hun licenties hadden ze ter wille van belastingontwijking ook off shore gestald, bijvoorbeeld op Bermuda. Hetzelfde gold voor de onderhoudscontracten voor de vliegtuigen. Door het opschorten of verlies leasecontracten, vlieglicenties, onderhoudsbeurten, reparaties en reserve-onderdelen is een groot deel van de Russische civiele luchtvloot voor internationale verkeer aan de grond blijven staan. Door snel een eigen licentiesysteem op te tuigen, heeft de Russische regering de binnenlandse luchtvaart overeind gehouden.

Op (middel)lange termijn zijn dit overigens slechts lapmiddelen. Aeroflot, de grootste luchtvaartmaatschappij van Rusland, had voor de oorlog 187 vliegtuigen in de lucht. Daarvan waren er 177 door Boeing of Airbus geleverd en slechts 10 door de Russische fabrikant Soechoi. De Russische luchtvaartindustrie is niet in staat om snel voldoende alternatieve vliegtuigen voor Boeing en Airbus te produceren.

De revitalisering van de luchtvaartsector zou bovendien ook nopen tot conversie van het militair industrieel complex dat afgelopen decennia vooral was gericht op de productie van gevechtsvliegtuigen, bommenwerpers en andere oorlogsmaterieel.

Logistieke ketens

Dit perspectief voor de luchtvaartindustrie doemt ook op voor andere sectoren. Sinds het einde van de Koude Oorlog is de Russische industrie namelijk steeds meer verweven geraakt met de buitenwereld en ook afhankelijk geworden van technologie, productielijnen, grondstoffen en andere benodigdheden die moeten worden geïmporteerd. Door de sancties zijn deze logistieke lijnen nu voor een deel afgesneden.

Talrijke industrietakken in Rusland hebben daar last van. Eén pregnant voorbeeld: de auto-industrie. Veel Europese merken, zoals Volkswagen en Volvo, hebben hun productie in Rusland gestaakt of afgeschaald. Dat raak een stad als Kaloega . Volkswagen had daar 4200 arbeiders in dienst, Volvo ongeveer 600 werknemers. Voor hen dreigt werkloosheid.

Daarvan zouden andere autofabrikanten, uit landen die niet meedoen aan de sancties, natuurlijk kunnen profiteren. Maar het is de vraag of dat ook geldt voor het meest Russische merk aller Russische auto’s: de Zjigoeli of Lada. De Avtovaz-fabrieken in Togliatti, waar deze auto’s van de band rollen, zijn voor een groot aantal modellen afhankelijk van Renault. Wanneer dit Franse bedrijf geen technologie meer kan leveren, kan Avtovaz nog maar een klein aantal modellen produceren.

Alles overziende is er, naast de (kern)energiesector, maar één sector die relatief ongevoelig is voor de sancties: de agrarische sector. De landbouw en veeteelt moeten in staat worden geacht tot voldoende importsubstitutie. Bovendien heeft de Russische agrarische sector direct baat bij de oorlog in het buurland. Als in Oekraïne door het geweld dit jaar niet kan worden gezaaid en geoogst, kan het Russische boerenbedrijf dit marktaandeel op de wereldmarkt proberen in te pikken.

Inflatie. Grafiek Statista

Macro-economische verkenningen

Ook in andere branches zullen de sancties zich meer of minder en vroeger of later doen voelen. De gevolgen zullen per sector en per streek verschillen.

Desondanks worden er algemene prognoses gedaan over de macro-economische consequenties van de westerse strafmaatregelen. Voorzitter Aleksej Koedrin van de Russische Rekenkamer voorspelt voor dit jaar een economische krimp van 8 tot 10 procent. Dit cijfer van Koedrin spoort met voorspellingen van de meeste buitenlandse analisten. Een krimp van 10 procent zou de diepste terugval van het nationaal inkomen zijn sinds 1992 en 1994, toen de economie na de onttakeling van de Sovjet-Unie in elkaar stortte met 14,6 respectievelijk 12,6 procent. Na de default in 1998 kromp het bruto binnenlands product met 5,3 procent, na de kredietcrisis van 2008/2009 daalde het bbp met 7,8 procent en de eerste sanctiegolf na de annexatie van de Krim in 2014 dreef de economie met 2 procent in de min.

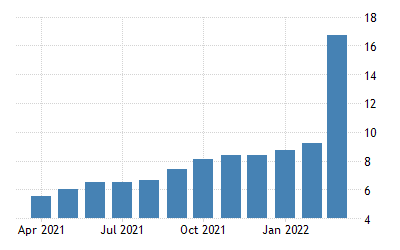

Andere macro economische indicatoren stemmen evenmin optimistisch. De inflatie in maart bedroeg 16,7 procent, tegen 9,2 procent in de maand ervoor. De Centrale Bank van Rusland geeft geen prognoses meer voor het hele oorlogsjaar. Voor het uitbreken van de oorlog voorzag de CBR een geldontwaarding van 4 procent over 2022. Maar financieel persbureau Bloomberg voorspelt dit jaar een inflatie van 20 procent.

Die cijfers mogen spectaculair ogen, maar ‘het is niet mogelijke de schaal van de crisis in te schatten’, aldus de Poolse analist Iwona Wiśniewska van de denktank OSW in Warschau. Een totale ineenstorting van de Russische economie ligt niet in de lijn der verwachtingen.